Минфин Соединенных Штатов обнародовало документ по четвёртому кварталу 2024 года, где специалисты учреждения уделили особенное внимание блокчейну и крипте. Как они говорят, разработка распределённого списка может сделать «новую инфраструктуру денежного рынка», при помощи которой получится достигнуть больше действенных итогов в проведении платежей и разных операций. Прежде всего под этим предполагается существенное сокращение комиссий и времени проведения операций.

Какие достоинства блокчейна

Достоинства нововведений не могут существовать сами по для себя. Специалисты подтверждают, что для полной реализации потенциала технологий требуется, чтоб юридический и «нормативно-законодательной ландшафт развивался наряду с достижениями в области токенизации».

В соответствии с данным источников Сointelegraph, на совещании 29 октября Совещательного комитета по кредитам Минфина США обсуждались достоинства принятия стейблкоинов и токенизации казначейских векселей.

По итогам совещания был составлен отчёт со последующим выводом.

Токенизация может потенциально повысить ликвидность торговли казначейскими обязанностями за счёт понижения операционных и расчётных ограничений.

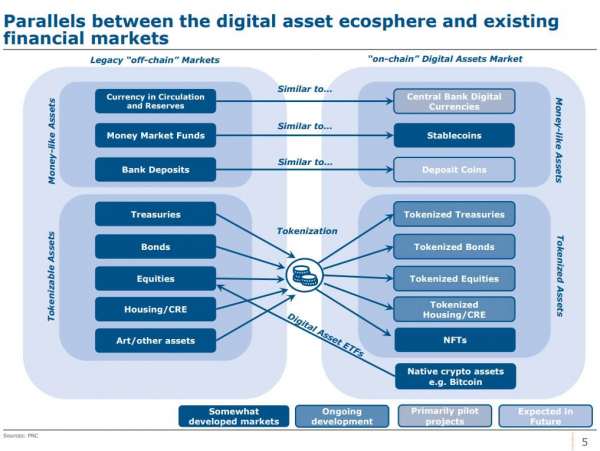

Подчеркнём, токенизацией называют перевод обычных активов в цифровую форму на базе блокчейна. Так операции с ними ведутся куда больше отлично. До этого мощные стороны этого процесса признали наикрупнейшие игроки рынка денег — в частности, в числе их оказался управляющий BlackRock Ларри Финк.

Схема внедрения токенизации

Как считают членов комитета, в особенности полезными могут оказаться технологии распределённых реестров (DLT) и смарт-договоры, которые интенсивно употребляются и в крипте. Они продолжают.

DLT могут обеспечить огромную прозрачность операций на казначейском рынке, также предоставить регуляторам, эмитентам и финансистам больше полное представление о торговой работе в режиме настоящего времени.

Роль смарт-договоров в этом процессе заключается в больше действенном управлении ресурсами. А также, комитет подчеркнул, что стейблкоины увеличивают спрос на короткосрочные муниципальные облигации США. Следовательно, местная экономика выигрывает от их распространении.

На сегодня рост цифровых активов сделал незначимый доп спрос на короткосрочные казначейские обязанности. Это случилось в главном за счёт роста использования и распространённости стейблкоинов.

В особенности интенсивно в данном вопросе проявила себя компания Tether — эмитент наикрупнейшго стейблкоина USDT. Вчера великан представил отчет о получении незапятанной дохода в два.5 млрд долларов по результатам третьего квартала 2024 года. Причём 1.3 млрд из этой суммы пришлись как раз на эффективность инструментов Казначейства США, которые хранит компания.

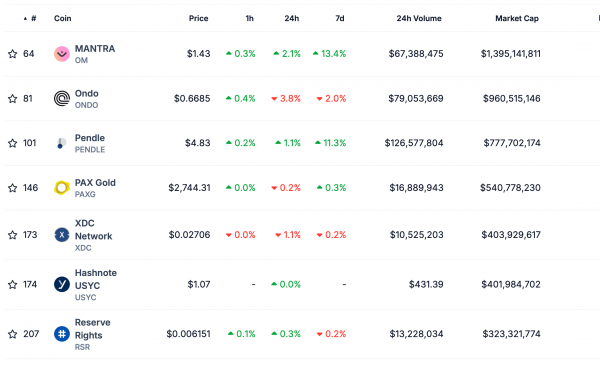

Топ альткоинов в сфере токенизации

Один из членов комитета предложил сделать блокчейн для токенизации короткосрочных векселей. Вот соответственная реплика.

План должен включать усмотрительный подход, который возглавляется доверенным центральным органом, при широкой поддержке со стороны участвующих приватного сектора.

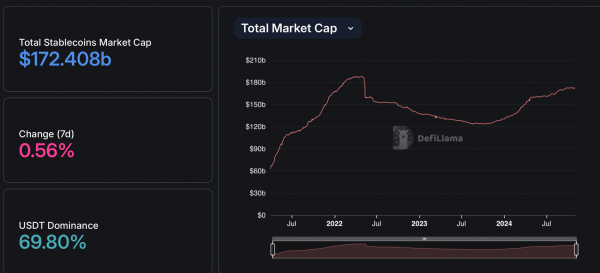

Капитализация сферы стейблкоинов

Как подчеркивают специалисты, токенизировать можно недвижимость, акции, продукты и даже произведения искусства. Токены при подобном положении представляют собой цифровые подтверждения права принадлежности на эти активы, что облегчает их покупку, продажу и передачу.

Токенизация делает перечисленные активы больше доступными для финансистов, дозволяет дробить цена на больше маленькие части, также вприбавок обеспечивает прозрачность соглашений благодаря задействованию прозрачных блокчейнов.

Глава наикрупнейшей инвестиционной компании BlackRock Ларри Финк

Как мы уже отметили, BlackRock проявляет интерес к токенизации как способу усовершенствования денежных рынков. Глава BlackRock Ларри Финк до этого сообщил, что токенизация активов способна сделать лучше процесс клиринга и расчётов, уменьшить издержки и повысить ликвидность.

В числе остальных инвестиционных компаний пользующимися популярностью также остаются альткоины. Вчера появилась информация, что компания 21 Shares подала заявку S-1 в SEC для регистрации и листинга 21Shares Core XRP Trust — спотового биржевого фонда на базе токена XRP от Ripple.

Новый инструмент желают добавить на биржу Cboe BZX, а кастодианом для фонда выступит наикрупнейшей американская криптобиржа Coinbase. Цитату приводит The Block.

21Shares не прекращает вести работу над расширением доступа американских финансистов к классу криптоактивов, и мы с нетерпением ждём возможности внедрять инновации в США.

На протяжении года почти все остальные компании вели борьбу за создание криптовалютных ETF после того, как в январе SEC в первый раз поддержала спотовые биржевые фонды на базе Bitcoin. В конечном итоге в мае месяце регулятор всё же поддержал спотовые Эфириум-ETF.

Одобрение ETF на базе криптографических валют

В июне компания VanEck подал заявку на регистрацию ETF на базе Solana, а после неё последовала заявка от 21Shares с таким же запросом. В прошедшем месяце компания Canary Capital предоставила заявку на регистрацию биржевого фонда на базе Litecoin.

Кроме 21 Shares, права на листинг ETF на базе XRP достигают Canary Capital и Bitwise. Данный инструмент ещё не был одобрен Комиссией, при этом пока его возможности смотрятся очень сомнительными. SEC ещё в 2020 году обратилась с исковым заявлением против Ripple, обвинив компанию в привлечении 1.3 млрд долларов за счёт продаж XRP как незарегистрированных ценных бумаг.

Суд меж Ripple и SEC формально можно считать оконченным. Летом 2023 года судья окружного суда США по Южному округу Нью-Йорка Изучения Торрес решила, что покупки XRP обыкновенными людьми средством криптовалютных бирж не делают из цифровой валюты незарегистрированную ценную бумагу.

При всем этом прямые реализации токена институциональным финансистам всё же являются сделками с ценными бумагами. Позже судья Торрес принудила Ripple выплатить 125 миллионов долларов в виде штрафа.

Обсуждения уполномоченных лиц Минфина США удостоверяют потенциал технологии в базе криптографических валют. Следовательно, последние оказываются всё больше симпатичной вложением в масштабах мира. Потому в наиблежайшие годы вложения в крипту уже навряд ли будут кого-то поражать.

Источник: cryptonews.net